机构看好2025年医药核心资产估值修复 “创新”“出海”两大主线逻辑不改

- 新闻

- 2024-12-18 09:22:02

- 2

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

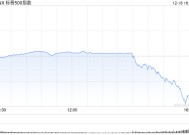

今年以来,医药板块表现低迷,申万医药生物行业指数在31个申万一级行业指数中涨幅垫底。展望2025年,多家券商研究机构认为医药板块具有估值修复空间,行业内上市公司盈利能力处于筑底阶段,龙头企业有望在行业见底回升后展现更强的竞争力。从投资主线看,“创新”和“出海”贯穿2024年,2025年这两大主线的逻辑仍将延续。

医药板块处于估值洼地

Wind数据显示,截至12月16日,今年以来申万医药生物行业指数下跌9.44%,在31个申万一级行业指数中排名垫底,除了医药生物外,仅农林牧渔、食品饮料、美容护理、建筑材料四个行业走低,跌幅分别为5.89%、5.72%、1.26%和0.27%,其他26个行业中有15个涨幅在10%以上。

医药生物领域六个子行业中,化学制药今年以来实现1.10%的涨幅,其他五个子行业走低,生物制品下跌24.17%,在124个申万二级行业指数中跌幅居第二位,医疗服务、医疗器械跌幅也在10%以上。

多家机构认为,目前医药板块估值仍处于十年来低位水平,具有估值修复空间。

中原证券研究指出,截至2024年12月1日,医药行业表现整体呈现“先抑后扬”走势。2024年1月1日至12月1日,中信医药指数下跌7.75%,显著弱于沪深300指数走势(+14.15%);在中信一级子行业中,排名倒数第2位。分段观察,9月20日之后,随着“一行一局一会”三部门推出一揽子增量政策,以及市场对医药行业三季报的乐观预期,行业板块整体走高,但随着三季报的低预期落地,行业指数冲高回落,并呈现震荡态势。9月20日之后,中信医药指数(+23.70%)与沪深300(+22.54%)基本同步。选取中信医药指数作为样本进行分析,从近十年的整体趋势看,医药行业的历史平均估值水平为36.13倍;最高值出现在2015年6月12日,PE(TTM)为74.10倍,最低值出现在2022年9月23日,PE(TTM)为21.64倍。截至2024年12月1日,中信医药PE(TTM)为27.87倍,处于历史较低水平。

招银国际认为,MSCI中国医疗保健指数自2021年7月以来累计下跌69.0%,板块估值具备吸引力,受益于海外降息以及国内宏观环境改善,医药作为高弹性行业有望跑赢市场。随着政策焦点转向刺激经济,该机构认为医疗设备更新政策有望加速落地,医保基金持续支持创新药,商保有望加大对高价创新药、械的覆盖,CXO板块有望受益于海外研发需求复苏。

盈利能力进入筑底阶段

从经营状况看,有机构认为,医药行业上市公司盈利能力进入筑底阶段。

国家统计局数据显示,2024年1至10月,医药制造业规模以上企业实现营业收入20409.40亿元,同比增长0.1%,同期全国工业收入增速为1.9%;实现利润总额2785.90亿元,同比下滑1.30%,同期全国工业整体利润总额增速为下降4.3%。

“医药制造业利润增速在2022年8月触及最低点后,显著改善,1至10月表现已强于同期全国工业利润总额增速;但同时也可以看到,7至10月,利润总额同比增速又回归到了负增长态势,三季度业绩改善乏力。”中原证券研究指出,从上市公司经营情况看,2024年前三季度,中信医药板块实现营业收入18742.03亿元,同比增长0.21%,实现利润总额约1871.4亿元,同比下滑5.65%。上市公司利润总额改善情况弱于医药制造业整体运行状况。从盈利能力看,2024年前三季度,医药上市公司毛利率为33.11%,与2023年的33.33%基本相当,行业盈利能力进入筑底阶段。

国信证券研究指出,从供给端看,行业正经历较为剧烈的供给侧结构性改革,有望于2025年进入新一轮增长周期。2019年以后行业亏损比例逐年提升,今年已经稳定在30%以上,医疗行业持续受到宏观经济、地缘政治、医保控费政策等外部因素的影响,龙头公司在这一轮行业出清周期中体现出较强的韧性,进一步提升市场份额,在行业见底回升后,将展现更强的竞争力。

该机构还表示,多元化支付体系有望推动卫生总费用在GDP中占比持续提升。医保支出在卫生总费用的占比有望维持25%至30%的水平,在经济复苏及政策鼓励的背景之下,商业健康险、财政支出、个人支出占比有望在未来几年提升,创新药、创新医疗器械、医疗设备、优质医疗服务有望受益于多元化支付体系带来的购买力提升。

中信建投证券也表示,展望2025年,医药领域的改革政策已经常态化,医保领域最值得关注的增量政策是建立多元化支付体系,医疗领域即将迎来薪酬制度及分级诊疗等“深水区”的改革,整体符合预期。与此同时,中国医药产业的创新逐步登上国际舞台,部分细分行业将出现边际改善,行业整合拉开帷幕,看好2025年医药行业的投资机会。

两大投资主线延续

“创新”和“出海”两条投资主线贯穿2024年医药板块,展望2025年,机构依然紧盯这两个方向。

“国产创新药颇具全球竞争力,扭亏及战略性出海为战略性方向。”东吴证券医药行业首席分析师朱国广(金麒麟分析师)分析称,国产创新药研发实力显著提高,2017年以来,国产新药各阶段临床试验数量和药品上市数量稳步增长,高技术力疗法和FIC(首创药物)产品比例上升明显。国内商业化及BD(商务拓展)出海驱使其实现扭亏盈利,多元化盈利模式大大提高了创新药企扭亏为盈的可能性,同时加强了创新药资产的确定性。海外市场打开创新药天花板的同时,国内政策强化,全链条支持创新药发展政策逐步落地。

中信建投证券认为,全球流动性有望继续改善,国家政策鼓励产业创新,继续看好有全球竞争力的优质创新药公司,建议关注前沿技术,如创新药及制药(双抗及多抗、TCE、核药等)、器械(AI、脑机接口等)。国泰君安证券表示,创新药随着产业积累已经全面从预期时代进入验证时代,在过去1至2年已逐步验证ADC技术平台、肿瘤治疗领域,未来双抗技术平台、自免治疗领域也将进入商业化验证阶段。

在国内整体药品销售增长乏力的背景下,“出海”成为药企谋求业绩改善的重要路径。“中国创新药出海初步取得了较好的进展。”招银国际在研报中表示,对外授权许可(金麒麟分析师)以及被并购是中国创新药出海的主要方式,全球相关交易市场规模较大。根据IQVIA统计,2023年全球生命科学领域的所有收并购总交易价值(包括或有对价)为1980亿美元,同比上升37%;同期收并购交易数量同比下降27%,意味着单笔交易金额上升(约64%)。2023年全球生命科学领域的许可交易潜在价值总额为1574亿美元,与2022年基本持平;2023年单笔许可交易金额上升7%。从结构来看,中国Biotech企业的资金来源发生了深刻的变化,从股权融资为主,发展为股权融资、资产交易、药品销售共同驱动。

“长期看医药行业有望走出全球性大公司,但投资人也需对出海带来的挑战有充分预期。”中信建投证券表示。

来源:经济参考报

有话要说...